Koszty uzyskania przychodu w wysokości 50% można stosować nie tylko w przypadku umów o dzieło, ale również np. przy umowach o pracę.

Przypomnijmy, że 50-procentowe koszty uzyskania przychodów, uwzględnianie przy kalkulowaniu zaliczek podatkowych, nie mogą przekroczyć kwoty stanowiącej górną granicę pierwszego przedziału skali podatkowej.

Sprawdź praktyczny kalkulator wynagrodzeń uwzględniający autorskie koszty uzyskania przychodu (2024 r.):

🧮 Kalkulator Online – Umowa o pracę (lista płac pracownika) z kosztami autorskimi 50%

Jak w 2024 r. rozliczać listę płac pracownika uprawnionego do kosztów uzyskania przychodu w wysokości 50% ➪ Kliknij i Sprawdź

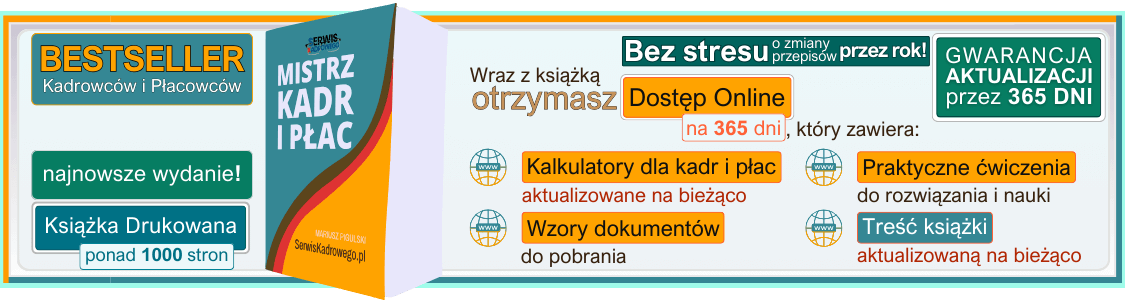

🎯 Kadry i Płace Książka 2026 - 📖 prostym, zrozumiałym językiem opisuje między innymi takie zagadnienia jak: 50% koszty, kalkulator wynagrodzeń 2024, koszty autorskie, listy płac 2024 aktualizowane na bieżąco przez 365 dni od dnia zakupu.

Przykład

Mieszkaniec Olkusza jest zatrudniony na stanowisku programisty na umowę o pracę, która przewiduje, że jest on uprawniony do płacy zasadniczej w wysokości 9000 zł brutto, z czego co miesiąc jej część stanowi honorarium, a więc należność objętą 50-procentowymi kosztami uzyskania przychodu w związku z wykonywaniem prac twórczych (będących przedmiotem prawa autorskiego).

Omawiany pracownik:

- zrezygnował z uczestniczenia w PPK,

- nie korzysta z „zerowego PIT”,

- ma prawo do zryczałtowanych kosztów uzyskania przychodu w wysokości 250 zł (oprócz prawa do kosztów w wysokości 50%) oraz 1/12 kwoty zmniejszającej podatek (300 zł),

- jest uprawniony w grudniu do honorarium na poziomie 3500 zł brutto oraz do 5500 zł wynagrodzenia zasadniczego za prace, które nie mają charakteru twórczego.

W przedstawionych okolicznościach finalne rozliczenie listy płac za styczeń 2024 r. (przyjmując, że pracownik przepracował wszystkie robocze dni stycznia) powinno wyglądać jak poniżej:

| Składniki | Działanie | Kwota |

| Wynagrodzenie za pracę + inne składniki płacy brutto objęte zryczałtowanymi KUP | 5.500,00 zł | |

| Składniki płacy opodatkowane i ozusowane objęte autorskimi KUP w wysokości 50% | 3.500,00 zł | |

| Wpłata do PPK finansowana przez pracodawcę wliczana do podstawy opodatkowania | 0,00 zł | |

| Podstawa wymiaru składek społecznych | 5500 zł + 3500 zł | 9.000,00 zł |

| Składka na ubezpieczenie emerytalne | 9000 zł × 9,76% | 878,40 zł |

| Składki na ubezpieczenia rentowe | 9000 zł × 1,5% | 135,00 zł |

| Składka na ubezpieczenie chorobowe | 9000 zł × 2,45% | 220,50 zł |

| Suma składek na ubezpieczenie społeczne | 878,4 zł + 135 zł + 220,5 zł | 1.233,90 zł |

| Stawka procentowa podatku | 12% | |

| Zryczałtowane koszty uzyskania przychodu | 250,00 zł | |

| Autorskie koszty uzyskania przychodu | [3500 zł – (3500 zł × 9,76% + 3500 zł × 1,5% + 3500 zł × 2,45%)] × 50% | 1.510,08 zł |

| Podstawa obliczenia zaliczki na podatek po zaokrągleniu do pełnych złotych | 5500 zł + 3500 zł – 1233,9 zł (skł. społeczne finans. przez zatrudnionego) – 250 zł – 0 zł – 1510,08 zł | 6.006,00 zł |

| Kwota zmniejszająca miesięczną zaliczkę podatkową (na mocy złożonego PIT-2) | 300,00 zł | |

| Zaliczka na podatek przed zaokrągleniem | (6006 zł × 12%) – 300 zł | 420,72 zł |

| Podstawa wymiaru składki na ubezpieczenie zdrowotne | 9000 zł – 1233,9 zł (suma składek społ. finans. przez zatrudnionego) | 7.766,10 zł |

| Składka zdrowotna (*skł. nie została obniżona do wyliczonego na liście podatku, gdyż od 2022 r. obniżenie stosuje się do kwoty zaliczki PIT obliczonej zgodnie z regułami z 31.12.2021 r.) | 7766,1 zł × 9% | 698,95 zł |

| Składka zdrowotna do odliczenia od podatku | 0,00 zł | |

| Zaliczka na podatek do przekazania na rachunek urzędu skarbowego po zaokrągleniu do pełnych złotych | 420,72 zł po zaokrągleniu do pełnych zł | 421,00 zł |

| Kwota netto | 5500 zł + 3500 zł – 1233,9 zł – 698,95 zł – 421 zł | 6.646,15 zł |